Funkcjonując w dobie pandemii od ponad 4 miesięcy ciężko już jest mieć wątpliwości co do tego, że wpływ koronawirusa w ten lub inny sposób odczują praktycznie wszystkie przedsiębiorstwa na całym globie. Na ten moment mówi się, że główna fala pandemii już za nami, a co za tym idzie coraz częściej padają stwierdzenia że światowa gospodarka wychodzi obronną ręką z załamania koniunktury. Na tego typu informacje należy jednak patrzeć z dużą dozą sceptycyzmu. Wszak faktyczny kryzys gospodarczy najpewniej jest dopiero przed nami. Czego spodziewać się można w Polsce?

Zapraszam do lektury wpisu, który omawia temat przewodni XXXIV edycji Olimpiady Wiedzy Ekonomicznej. Po lekturze zachęcam do zajrzenia na podstronę, która opisuje niezwykle skuteczny kurs przygotowujący do olimpiad ekonomicznych Indeksu w Kieszeni! Co stoi za sukcesem naszych uczniów? Współpraca ze zwycięzcami i laureatami najwyższych miejsc poprzednich edycji OWE i OP oraz dopracowana baza materiałów. Sprawdź sam!

Paradoksalnie mylące może być to co obserwowaliśmy w początkowych tygodniach pandemii, tj. gwałtowne osłabianie się złotówki w stosunku do takich walut jak euro czy dolar (wzmacniane to było dodatkowo przez silne obniżki stóp procentowych przez Radę Polityki Pieniężnej). Aby zrozumieć dlaczego, należy nakreślić szerszy kontekst, tj. cykliczność w ramach której kapitał wędruje na międzynarodowych rynkach finansowych. Cykliczność ta objawia się w naprzemiennych (występujących na co drugim cyklu koniunkturalnym) przepływach kapitału między rynkami rozwiniętymi a rozwijającymi się. W kończącym się właśnie cyklu (lata 2008-2020) kapitał napływał na rynki rozwinięte, szczególnie do USA.

Efektem tego był silny dolar w stosunku do walut rynków EM (ang. Emerging Markets) (w tym do polskiej złotówki) oraz bezprecedensowa hossa na amerykańskim rynku kapitałowym. W poprzednim cyklu (od bańki internetowej do światowego kryzysu finansowego) było dokładnie odwrotnie – dolar był słaby, a waluty rynków EM wyjątkowo silne (w tym złotówka, co w późniejszych latach mocno zabolało tzw. „frankowców”). Tym samym mogliśmy obserwować bańkę na polskim rynku akcji oraz na innych rynkach krajów EM. Dobrze oddaje to wykres indeksu dolara. Pokazuje on jak silny (lub słaby) jest dolar w stosunku do innych głównych walut na świecie. Im wyższa jego wartość, tym silniejsza jest amerykańska waluta.

Indeks dolara amerykańskiego, źródło: stooq.pl

Widzimy na nim, że mocny dolar pokrywa się hossami na rynkach amerykańskich, a słaby dolar – z hossami na rynkach wschodzących. Należy więc spodziewać się, że nadchodzący cykl migracji kapitału skierowany będzie na kraje rozwijające się, w tym Polskę. Poskutkuje to umocnieniem się złotówki wobec dolara. Umocnienia wobec euro również nie można wykluczyć, jeśli jednak ono wystąpi, można sądzić, że będzie ono słabsze. Kursy EURPLN i USDPLN są silnie skorelowane, jednak EURPLN zmienia się w długim horyzoncie czasowym w mniejszym stopniu.

Aktualna pandemia i rozprzestrzeniający się kryzys gospodarczy z nią związany zmusiły rządy praktycznie wszystkich państw na świecie do bezprecedensowych działań stymulacyjnych. Skutkuje to skokowym wzrostem zadłużenia, często o kilkanaście procent w stosunku do PKB tylko w trakcie pierwszych 3 miesięcy po wybuchu kryzysu. Aby nie dopuścić do wzrostu rentowności obligacji skarbu państwa wskutek ich masowej wyprzedaży wiele banków centralnych (w tym Narodowy Bank Polski) rozpoczęło skup obligacji rządowych. Na skupie tym jednak najczęściej się nie kończy – banki centralne rozpoczynają również skup długu korporacyjnego (przykład: dług korporacyjny w USA, szczególnie dług sektora łupkowego, który jeszcze przed kryzysem był skrajnie nierentowny), a co za tym idzie sztucznie zaniżają jego rentowność.

Dla przedsiębiorstw jednak oznacza to tańsze i łatwiejsze finansowanie się długiem i jest wręcz zachętą do wyboru takiej formy finansowania. Oczywiście na ten moment NBP nie skupuje korporacyjnego długu, jednak, kiedy „popandemiczny kurz” opadnie, nie można wykluczyć takiego scenariusza. Interwencja na rynku długu przez banki centralne wiodących gospodarek świata nie jest jednak nowością. Jeszcze przed „koronakryzysem” banki skupowały dług zarówno publiczny jak i korporacyjny.

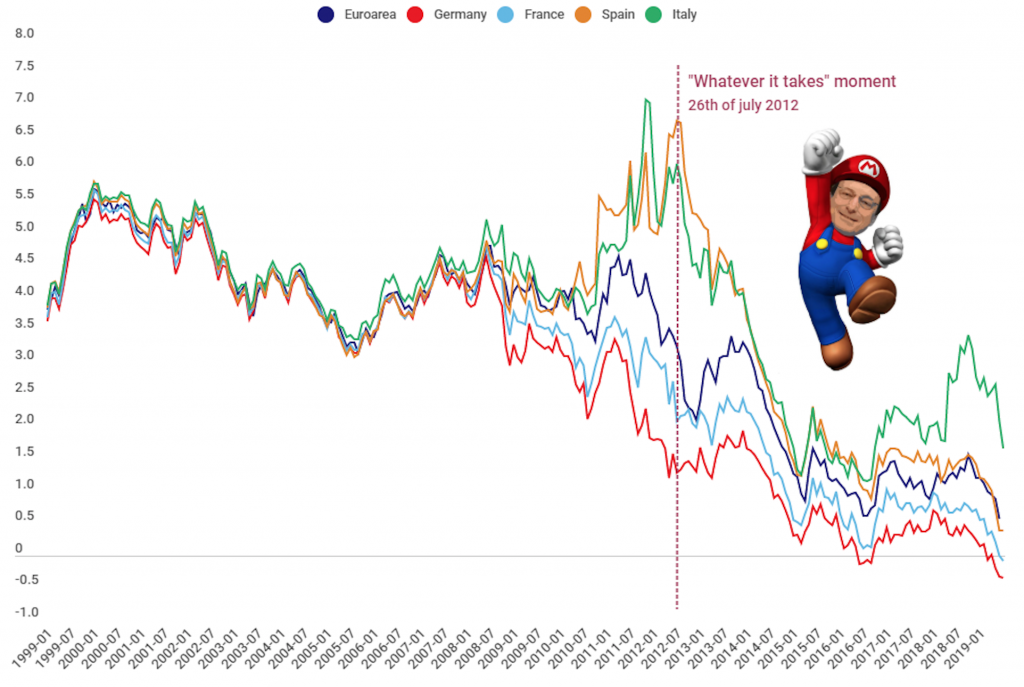

Zmiana rentowności 10-letnich obligacji skarbowych, źródło: positivemoney.eu

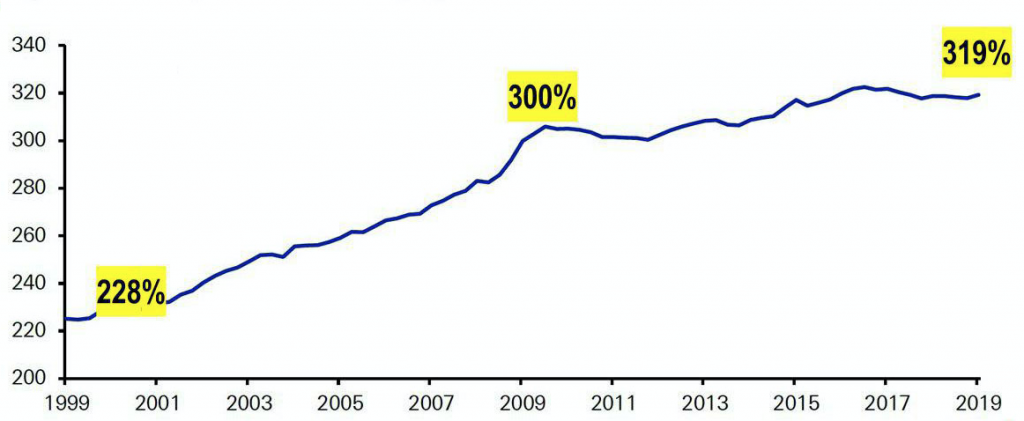

W strefie euro wszystko zmieniło się po słynnym wystąpieniu ówczesnego prezesa Europejskiego Banku Centralnego, Mario Draghi’ego, który zapowiedział że EBC gotowe jest zrobić wszystko by utrzymać unię walutową przy życiu. Niedługo potem uruchomiono pierwsze programy QE (ang. Quantitative Easing). Po kryzysie 2008 FED (ang. Federal Reserve System – System Rezerwy Federalnej, bank centralny Stanów Zjednoczonych) natomiast nie skupował obligacji korporacyjnych bezpośrednio do swojego bilansu. Jednak w dobie aktualnego krachu amerykański bank centralny postanowił wejść all in i taki skup rozpocząć. I to bez żadnego z góry znanego limitu! Efekt tego niestety jest taki, że wszystkie przedsiębiorstwa oraz rządy państw mogą dalej się zadłużać i to po skrajnie nierynkowo zaniżonej cenie. Bańka długu będzie więc niestety narastać, co wymownie pokazuje poniższy wykres. Widzimy na nim, że po kryzysie 2008 nie było praktycznie żadnej redukcji zadłużenia – a w ten czy inny sposób musi ona kiedyś nastąpić.

Globalny dług w stosunku do PKB, źródło: IIF Global Debt Monitor Database

Rozważając konsekwencje aktualnych zdarzeń nie sposób pominąć otoczenia realnie ujemnych stóp procentowych. Taka sytuacja była obecna jeszcze przed kryzysem, jednak po ostatnich obniżkach stóp procentowych do zera (lub poniżej tego poziomu) będzie ona jeszcze bardziej widoczna. Ogromne ilości pieniędzy „wpompowane” w gospodarki przez działania monetarne (które mimo wszystko nie były nowością) oraz przede wszystkich potężne pakiety fiskalne poskutkują w kolejnych latach znacznym wzrostem inflacji. Na ten moment oczywiście tego nie obserwujemy, ponieważ cyrkulacja pieniądza w gospodarce jest dużo wolniejsza ze względu na panujący kryzys.

W momencie, w którym przyjdzie ożywienie, szybkość obiegu pieniądza wzrośnie, jednak jego ilość która, teraz lawinowo przyrasta będzie taka sama. Efektem tego będzie rosnąca inflacja. Banki centralne prawdopodobnie zaczną z czasem podnosić stopy procentowe. Jednak do takiego poziomu, który zapewni nadal realnie ujemne stopy, aby narosłe zadłużenie państw mogło się sukcesywnie dewaluować. Straci na tym niestety klasa średnia, a nierówności majątkowe się powiększą. Oszczędności nie będą bowiem w stanie przechować wartości, jeśli gromadzone są na lokatach lub w obligacjach. Tym samy jedynie niewielka grupa osób aktywnie i umiejętnie lokująca środki finansowe na rynku będzie w stanie wypracować realnie dodatnią stopę zwrotu.

Żeby nie kończyć niniejszego artykułu w pesymistyczny sposób warto przytoczyć znany cytat J.F. Kennedy’ego: „Chińczycy używają dwóch pociągnięć pędzlem, by napisać słowo kryzys. Pierwsze oznacza zagrożenie, a drugie – szansę. W czasach kryzysu uważaj na zagrożenie, ale rozpoznaj też rodzące się szanse.”. Morałem niech będzie motywacja do ciągłej nauki, tak by takie szanse rozpoznawać zanim wypatrzą je inni.

Dzięki za lekturę mojego wpisu! Mam nadzieję, że zachęcił on Ciebie do spróbowania swoich sił w Olimpiadzie Wiedzy Ekonomicznej! Wspólnie z innymi zwycięzcami i laureatami najwyższych miejsc poprzednich edycji możemy pomóc Ci dostać się do finału, a dzięki temu z pominięciem postępowania rekrutacyjnego, lub znacznym jego ułatwieniem – rozpocząć studia na najlepszych uczelniach i kierunkach ekonomicznych w Polsce! Szczegóły kursu do OWE znajdziesz tutaj.

Autor: Nikodem Kramarz

Strona przygotowana przez Zyskowni.pl